窥一斑而知全豹,以专利视觉解构车联网

发布日期:2019-06-25 浏览次数:3174

本文主要介绍车联网的专利布局概况及其诉讼相关情况。

1 前言

车联网(Internet of Vehicles)是自动驾驶车辆(Autonomous Car)技术的重要组成成分之一。车辆本身的传感器仅能提供车身周围短距离的资讯,对于道路上突发状况的应变时间太短;通过车联网,车辆可以取得更远距离的资讯,因而增加了应变时间与行车时的安全性。

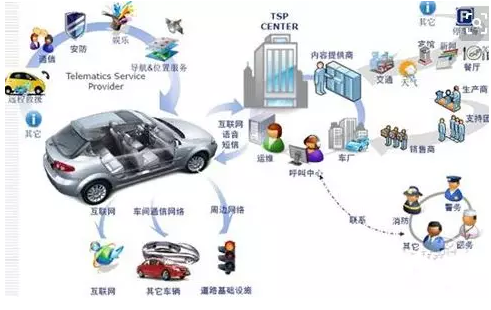

车联网是由车辆位置、速度和路线等资讯构成的巨大交互网络,其本质是物联网和互联网的融合。例如,可通过GPS、RFID、传感器、摄像头影像处理等装置,车辆可以完成自身环境和状态资讯的采集;通过互联网技术,所有的车辆可以将自身的各种资讯传输汇聚到中央处理器;通过电脑技术,这些大量车辆的资讯可以被分析和处理,从而计算出不同车辆的最佳路线、及时汇报路况和安排信号灯周期。

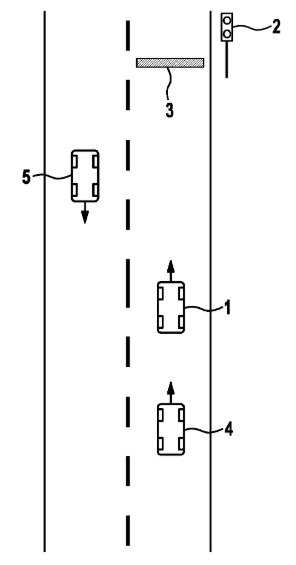

图1

如图1所示,车联网可实现车对车(V2V)、车对基础设施(V2I)、车对行人(V2P)、车对网络(V2N)等四个不同类型的互联互通。

2 车联网主要技术概况

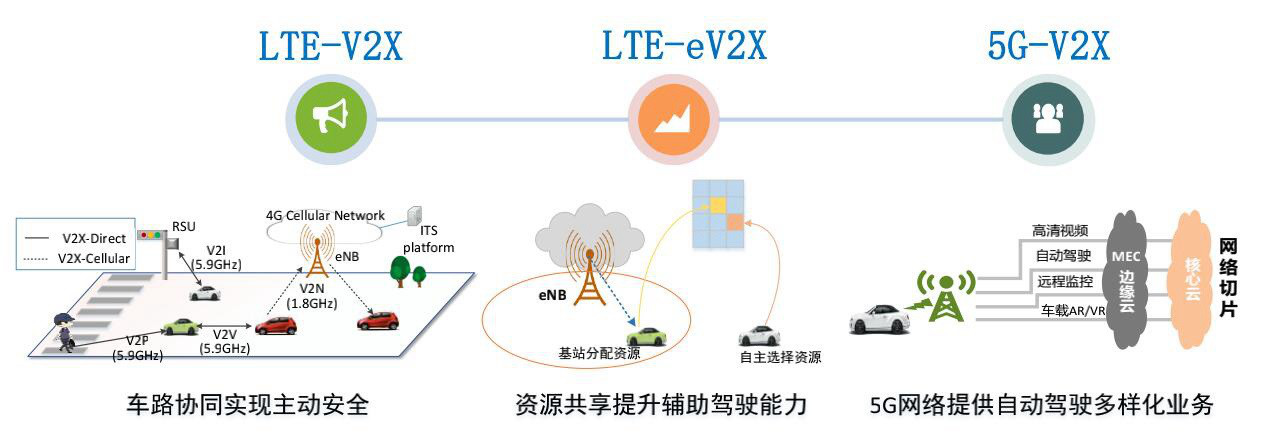

图2(来源:http://www.dqzdhw.com/wulianwang/1589.html)

图2(来源:http://www.dqzdhw.com/wulianwang/1589.html)

车联网的技术发展如图2所示,在目前的车联网系统中,是一个“端管云”三层体系:

第一层(端系统):端系统是汽车的智能传感器,负责采集与获取车辆的智能信息,感知行车状态与环境;是具有车内通信、车间通信、车网通信的泛在通信终端;同时还是让汽车具备IOV寻址和网络可信标识等能力的设备。

第二层(管系统):解决车与车(V2V)、车与路(V2R)、车与网(V2I)、车与人(V2H)等的互联互通,实现车辆自组网及多种异构网络之间的通信与漫游,在功能和性能上保障实时性、可服务性与网络泛在性,同时它是公网与专网的统一体。

第三层(云系统):车联网是一个云架构的车辆运行信息平台,它的生态链包含了ITS、物流、客货运、危特车辆、汽修汽配、汽车租赁、企事业车辆管理、汽 车制造商、4S店、车管、保险、紧急救援、移动互联网等,是多源海量信息的汇聚,因此需要虚拟化、安全认证、实时交互、海量存储等云计算功能,其应用系统 也是围绕车辆的数据汇聚、计算、调度、监控、管理与应用的复合体系。

3 车联网产业链研究

车联网产业链庞大。经过互联网数十年的发展,由于互联网已经整合了各项服务,包括商业、娱乐、社交及分享等,极大的改进了人们的生活质量和办公效率,所以车联网相关产业的范围十分广大,除了传统的车厂与车用零部件厂商外,电子产业、电信营运商、互联网应用、内容与服务提供者等厂商也属于车联网产业链中的一份子。

根据研究机构PwC’s Strategy的报告指出,2015年在全球汽车相关行业总共五兆美金的市场总额中,车辆的销售占了将近一半,而车辆共用、软件与数位内容服务的份额几乎是零。根据预测,到了2030年,共用服务、软件与数位内容服务所占的比例将会达到1/6以上的水准,而这些项目所产生的净利更是惊人,达到了汽车相关行业总净利的36%。

基本上,各大车厂在此车联网产业中还是居于核心的地位。围绕着这个核心的,有硬件(零件、电子设备)产业与软件(资料应用与服务)产业的厂商,其中国内主要如图3所示:

图3(来源:IMT-2020(5G)推进组《C-V2X白皮书》2018.6)

图3(来源:IMT-2020(5G)推进组《C-V2X白皮书》2018.6)

车联网产业链从狭义上来说主要包括通信芯片、通信模组、终端与设备、整车制造、解决方案、测试验证以及运营与服务等环节,这其中包括了芯片厂商、设备厂商、主机厂、方案商、电信运营商等众多参与方。

在通信芯片研制方面,国内芯片企业目前主要包括大唐、华为;在通信模组方面,大唐、华为、中兴、上海移远通信等企业都将提供基于各自芯片的通信模组;在终端与设备方面,当前国内企业包括大唐、华为、东软、星云互联、千方科技、车网互联、万集科技等均可提供支持LTE-V2X的OBU和RSU通信终端产品。

在整车制造方面,中国一汽、上汽、江淮汽车、众泰汽车、长城汽车等实现了LTE-V2V、V2I、V2P应用,并与东软、大唐、ALPS、国内等合作进行了示范演示;在运营与服务方面,国内三大电信运营商均大力推进C-V2X业务验证示范。

在高精度定位和地图服务方面,和芯星通、华大北斗等国内厂商纷纷推出了自主设计的北斗定位芯片,千寻位置网络推出了基于北斗卫星和国家北斗地基增强系统;在高精度地图服务方面,国内主要地图商如高德、百度、四维图新等均致力于高精度地图的采集与制作,并为行业提供高精度地图服务。

在车路协同平台方面,百度2018年9月推出 Apollo车路协同开源方案,向业界开放百度Apollo在车路协同领域的技术和服务。

4 车联网专利概况

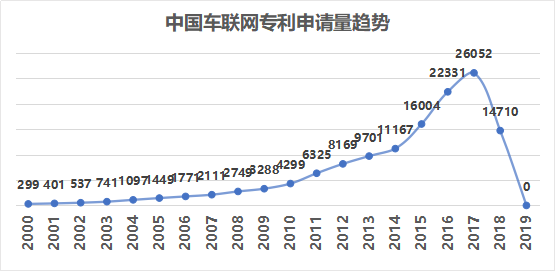

图4

中美欧日韩涵盖了车联网申请的主要目标国。图4是截止2019年2月份中国车联网专利在中国申请数量分布,车联网开始于2000年,逐年增长,自2011年来申请量增长迅猛,处于快速发展期,其中,由于专利公开的滞后性,2018年及2019年的数据尚不完全。

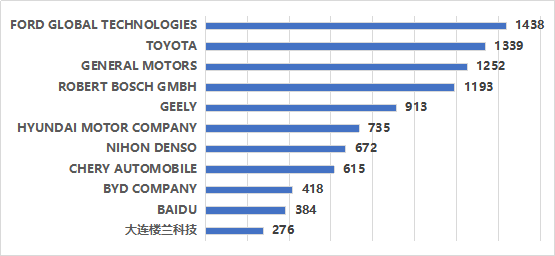

图5a

图5b

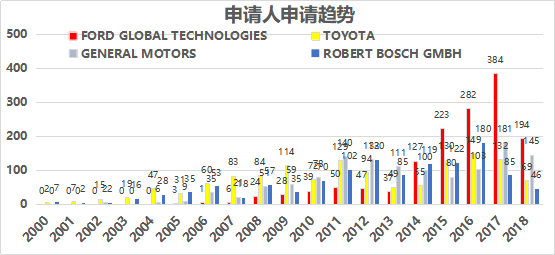

经过检索发现,在汽车整机制造商中,在中国申请量前5的公司为福特、丰田、通用、博世、现代,国内汽车制造商中申请比较靠前的有吉利、奇瑞、比亚迪。申请数量及申请趋势分别如图5a及5b。

5 车联网专利布局

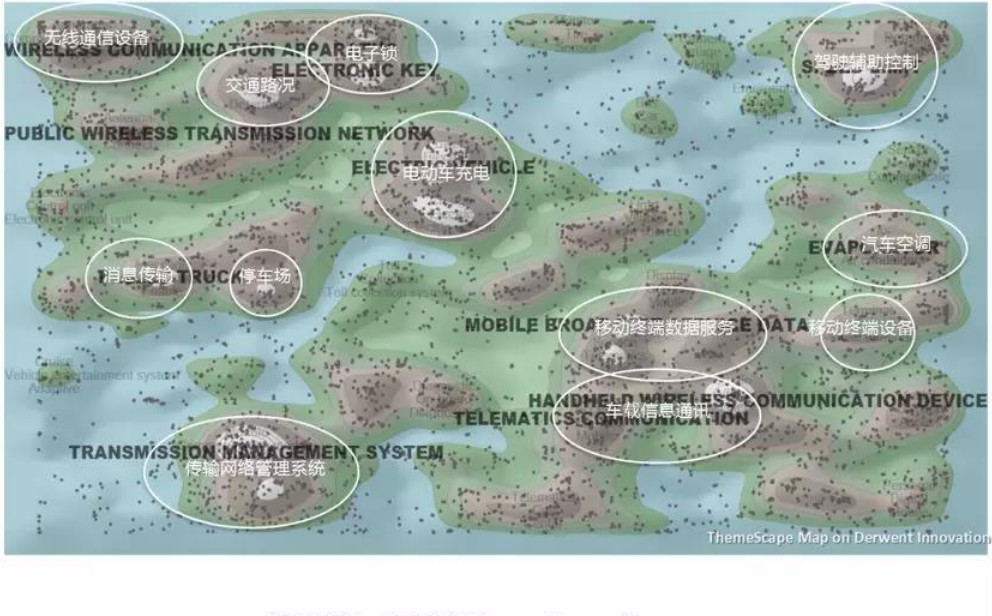

图6(来源:Derwent Innovation ThemeScape)

图6(来源:Derwent Innovation ThemeScape)

车联网的专利地图如图6所示,车联网近几年的研发热点在于:车载信息通讯、驾驶辅助控制、电动车充电、传输网络管理系统、通讯网络等。

图7

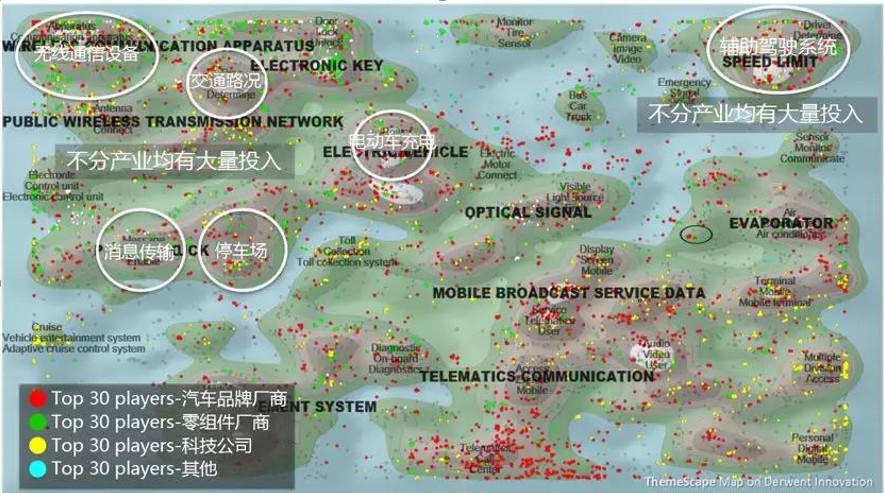

另外,在无线通信设备、交通路况、电动车、辅助驾驶系统、消息传输等山峰,除了汽车品牌厂商及零组件厂商外,其他厂商(不分任何产业)均有大量的专利布局。(如图7所示)

图8

图8

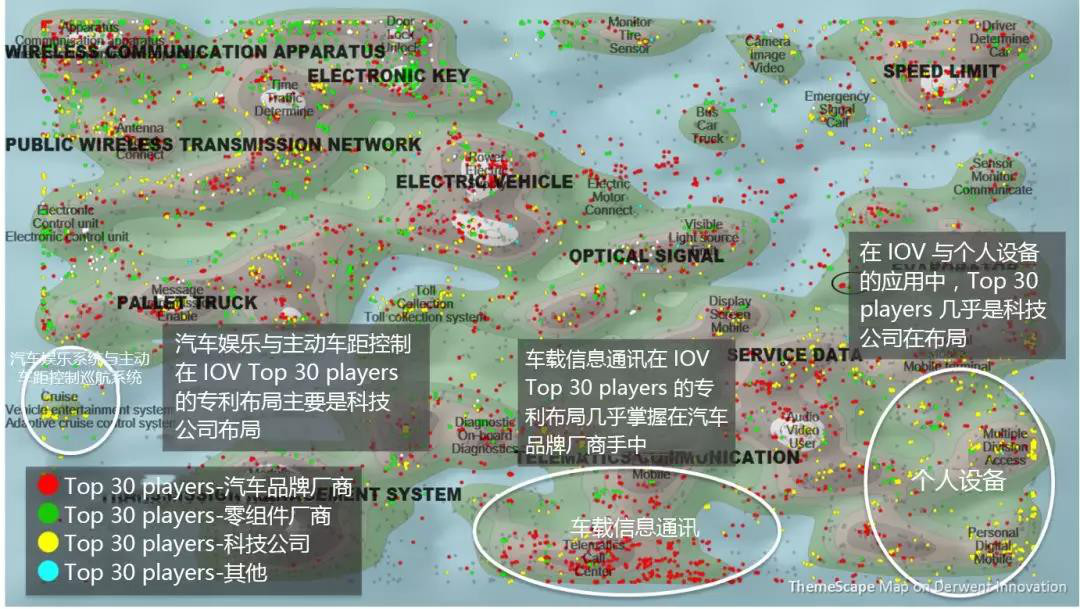

而在汽车娱乐与主动车距控制、个人设备应用方面,科技公司的布局较多;车载信息通讯则主要由汽车品牌厂商在布局。(如图8所示)

限于篇幅关系,笔者对具体的技术分支分类并没有详细展开,车联网涉及到的技术繁杂,但笔者所在的华进分析团队对整个车联网的技术已经做过详细的研究,也欢迎各界人士对车联网专利布局一起探讨。

6 相关专利解读

6.1

典型车企的车联网专利:

Toyota CN104364831B

Toyota为全球第一大车厂,其车联网相关专利也很多。Toyota正积极地和其他厂商进行车联网技术的合作,例如,Toyota与Apple在CarPlay作业系统上的合作,以及与Microsoft合作打造Toyota Connected车联网平台。

Toyota Connected平台将可以提供以下功能 : 1.汽车与家庭连接; 2. 基于车与车之间的智能导航; 3. 人性化安全设置-使用平板或电脑将行事历等相关个人资讯输入云端,云端会自动下载至车上并加以利用。

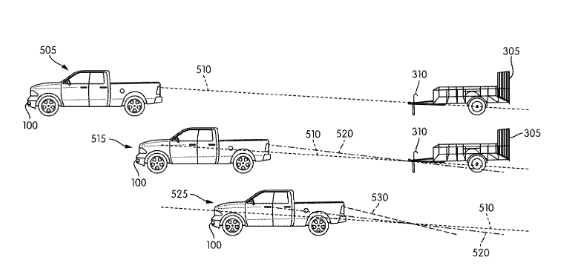

在专利CN104364831B中,Toyota提出了一种用于使汽车驶近特性适配于交通信号设备的方法及系统,在该方法中,交通信号设备在第一状态中允许通过并且在第二状态中禁止通过。汽车接收交通信号设备的状态信息和时间信息并且传递到信号灯状态辅助系统;该汽车还接收能够进行车对X(V2X)通信的周围汽车的位置数据等信息,并用于确定自身位置。如图9所示。

图9

6.2

典型汽车零部件生产商:

Bosch US20180181142A1

Bosch是全球最大的汽车零部件供应商之一。着眼于快速兴起的国内市场,BOSCH BOSCH 拟定出“车辆互联化”“自动化”与“电气化”三大方向,并与当地大车厂合作。

在博世的US20180181142A1中,博世提出了一种定位感兴趣目标物体的方法及装置,其中,车辆的电子控制单元从车辆通信总线接收车辆的运动数据。 同时,电子控制单元利用全向照相机接收静止物体的多个全向图像帧。 基于该全向图像帧,电子控制单元识别全向图像帧中的感兴趣对象(object of interest),并在车辆运动时跟踪全向图像帧中的感兴趣对象。 电子控制单元在车辆移动时确定感兴趣对象在全向图像帧中的位置变化,并且基于车辆的位置变化和感兴趣对象在全向图像帧中的位置变化来确定到感兴趣对象的距离。如图10所示.

图10

6.3

车联网通信芯片制造商:

Qualcomm US9967766B2

作为LTE-V2X、5G-V2X技术的推手,Qualcomm对车联网技术的投入自然不在话下。在2016年6月,Qualcomm发表了Qualcomm车联网参考平台《Qualcomm Connected Car Reference Platform》。该平台的基础来自于高通技术公司阵容庞大的汽车产品与技术,其中包括Qualcomm Snapdragon X12和X5 LTE调制解调器、运用四大卫星的全球导航卫星系统(GNSS)和2D/3D惯性导航(DR)定位解决方案、Qualcomm VIVE Wi-Fi 技术、V2X专用短程通讯(DSRC)、蓝芽(Bluetooth)、低功耗蓝芽(Bluetooth Low Energy),以及透过Qualcomm tuneX芯片使用软件无线电的类比与数位调拨器的各种广播功能。

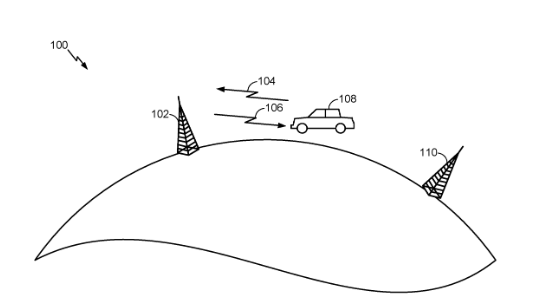

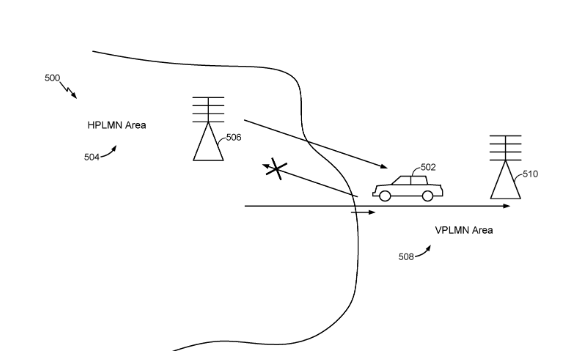

在高通的US9967766B2里面,提出了适用于车辆环境的自适应天线切换的方法和装置,例如在高增益汽车设备中。 专利里面提供了一种用于无线通信的方法,包括基于一个或多个条件选择第一测量配置,所述第一测量配置使用安装在车辆表面上的至少外部天线进行一个或多个测量,或者选择/自适应切换为第二测量配置,所述第二测量配置使用与所述车辆相关联的至少内部天线进行所述一个或多个测量;可使用所选择的测量配置执行一个或多个测量,并基于所述一个或多个测量发送报告。 用于测量配置选择的技术可以允许设备根据当前条件实现高增益外部天线和低增益内部天线两者的优点。如图11所示。

图11

6.4

车联网软件提供商

Google US10198877B1

Google最为人所熟知的车联网产品,莫过于Android Auto了。利用车载机与可携式装置(手机)连线,让驾驶人能在开车时轻易透过车载萤幕,便利操控电话、短信、音乐、搜寻与相关行车APP等功能。

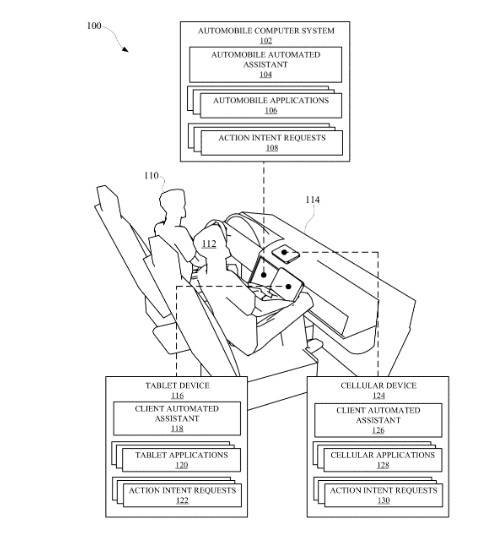

在google专利中,客户机设备可以与汽车计算机系统配对,并且客户机设备和汽车计算机系统可以包括独立的自动助理,该自动助理可以与不同的用户账户相关联。尽管客户机设备应用程序的对应方没有直接安装在汽车计算机系统上,但是客户机设备的本地应用程序执行的特定动作可以通过用户与汽车自动助理的交互来推进。 例如,尽管汽车计算机系统没有安装第三方消息传递应用程序,但是汽车自动助理可以访问要由第三方消息传递应用程序执行的所请求的动作,以便进一步执行所请求的动作。该汽车计算机系统可以通过所述无线通信方式发送内容,以使所述第三方应用程序进一步执行所请求的动作。如图12所示。

图12

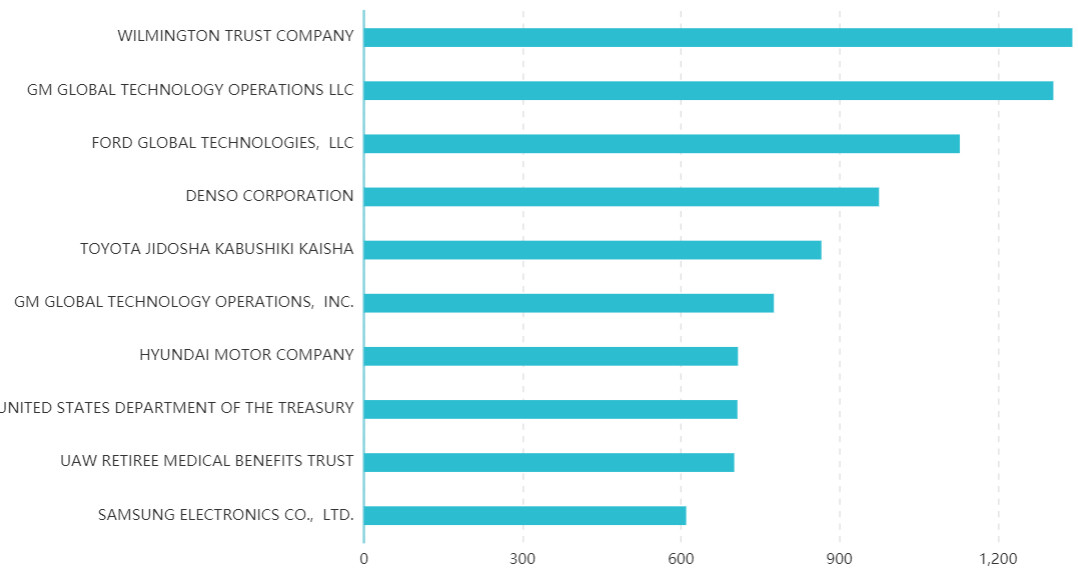

7 车联网专利诉讼

车联网处于并还将处于快速技术发展期,而对于车联网这样的技术密集型行业而言,其专利诉讼量必然只增不减,受限于专利申请的时间及技术发展的成熟度,全球的车联网专利诉讼频率稳定在百余件左右,随着未来车联网技术的进一步发展及相应玩家的增多,IP诉讼呈现较大幅度的增长是必然趋势。

7.1

热点领域“车辆感知”专利诉讼案件概况

(取自“智慧芽”专利诉讼数据库)

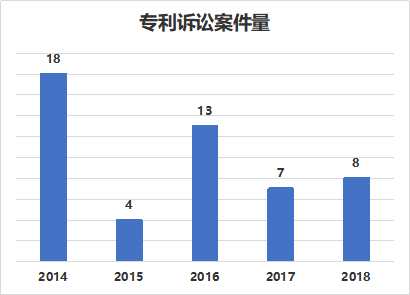

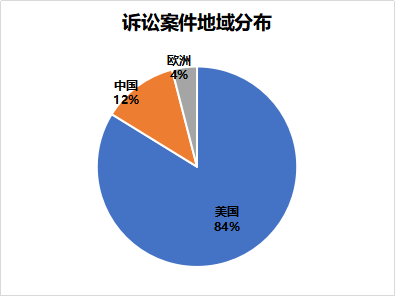

车辆感知即车辆的“眼镜”和“耳朵”,用于识别车辆状况以及车辆周边,例如路况、定位、避障等。如图13所示,从全球的专利诉讼来看,14-18年均稳定在10件左右,诉讼量不大。且从图14的地域分布来看,美国居多,中国和欧洲紧随其后。

图13

图14

7.2

热点领域“导航定位”专利诉讼案件概况

(取自“智慧芽”专利诉讼数据库)

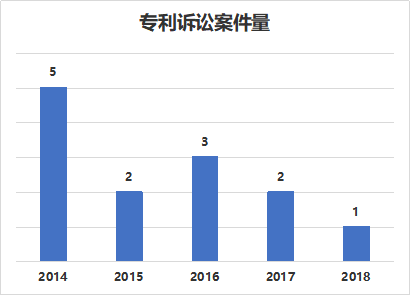

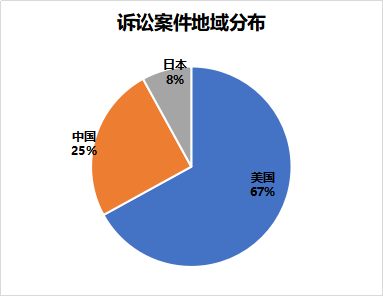

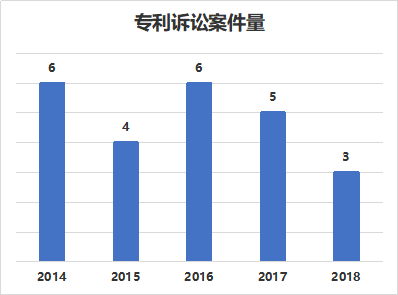

导航定位是车联网基本功能,随着高德地图和百度地图的兴起,车联网也从原来的预先内置地图方式逐步变成移动端进行导航。但是在导航定位领域也相对成熟,故专利诉讼案件量不大。如图15所示,从全球的专利诉讼来看,14-18年均稳定在5件以内,诉讼量不大。且从图16的地域分布来看,美国居多,中国和日本紧随其后。

图15

图16

7.3

热点领域“车载终端”专利诉讼案件概况

(取自“智慧芽”专利诉讼数据库)

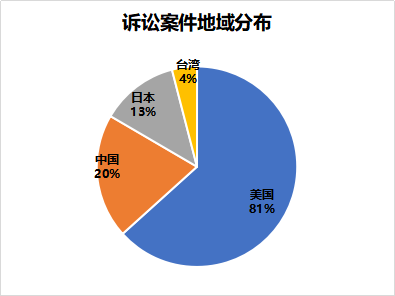

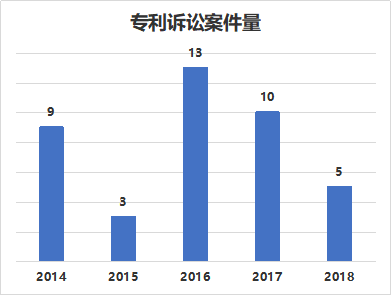

车载终端的范围较广,且从应用层面来看还有很大的发展趋势。但就目前而言,诉讼案件量相对较小。如图17所示,从全球的专利诉讼来看,14-18年均稳定在5件左右,诉讼量不大。且从图18的地域分布来看,美国居多,中国和日本紧随其后,中国台湾也有一定占比。

图17

图18

7.4

热点领域“交通控制”专利诉讼案件概况

(取自“智慧芽”专利诉讼数据库)

交通控制方面的专利较多,且专利诉讼量相对较多。如图19所示,从全球的专利诉讼来看,除了15年是3件,14,16,17年保持在10件左右,18年为5件。且从图20的地域分布来看,美国最多,中国和日本有一定占比。

图19

图20

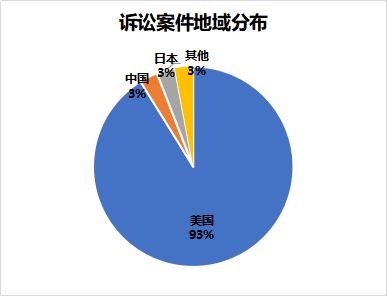

表1和表2分别是典型诉讼的代表(darts-ip数据库),其中表1是海外车联网诉讼,表2是国内车联网诉讼。

表1

表1

表2

表2

受限于篇幅关系,笔者并在本次分析过程中没有对每个诉讼案子做解读,相关的案例解读请继续关注。

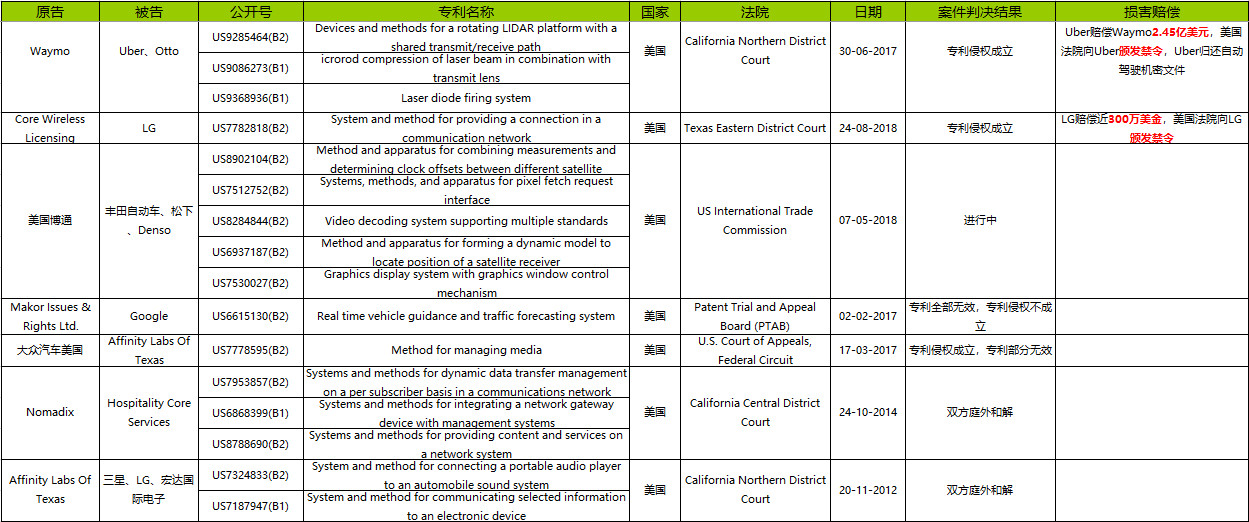

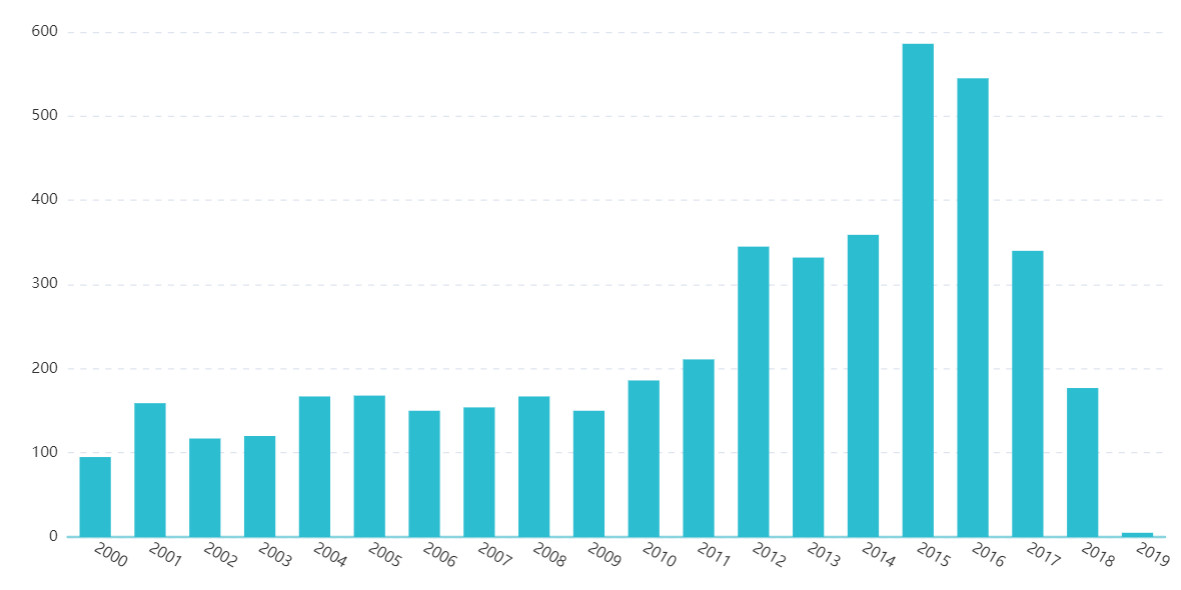

8 车联网专利交易

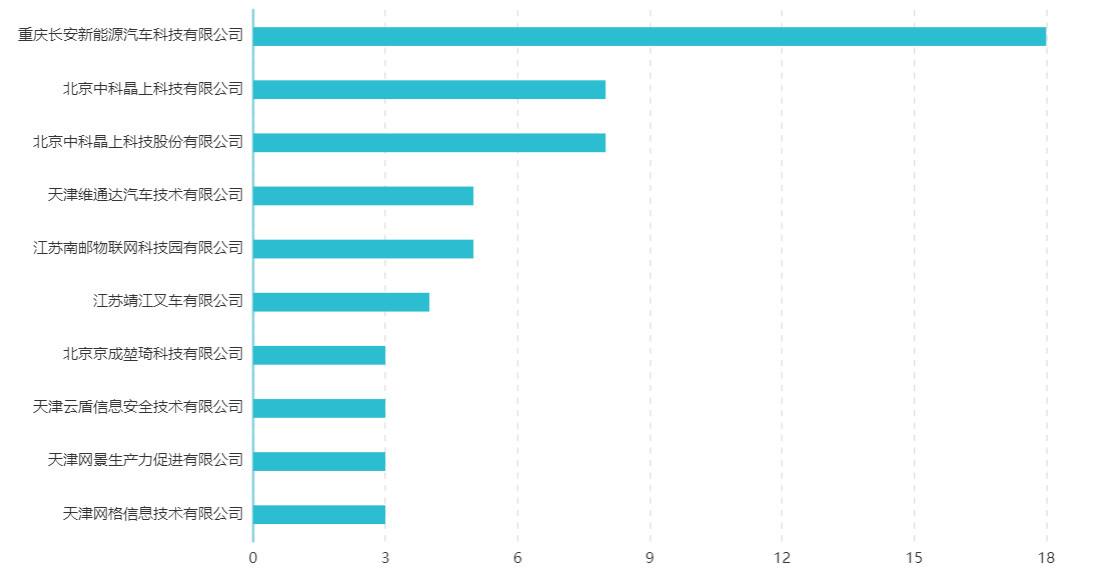

车联网领域的专利数量众多,且专利转让同样活跃,笔者在利用Incopat检索了车联网相关专利转让时,发现了申请日在2015-2016年的专利(目前大多数已经授权)转让魏最高峰,而2017-2019年由于部分未授权故数量相对下降。图21结合了中美两国的专利转让数据,如图21所示,可以看出,从数量上来看车联网专利交易非常活跃。图22是TOP10的专利受让人。

图21

图21

图22

图22

9 车联网专利许可

9.1 中国车联网专利许可

由于中国专利许可的备案并非强制执行,故笔者在检索过程中数据难免有遗漏,图23是笔者通过Incopat检索得到的中国专利许可情况,图24是TOP10的被许可方。如图所示,专利许可数每年情况变化较大,其只能作为一个参考,不能代表整个车联网行业的专利许可环境。

图23

图23

图24

图24

9.2

全球车联网专利许可:

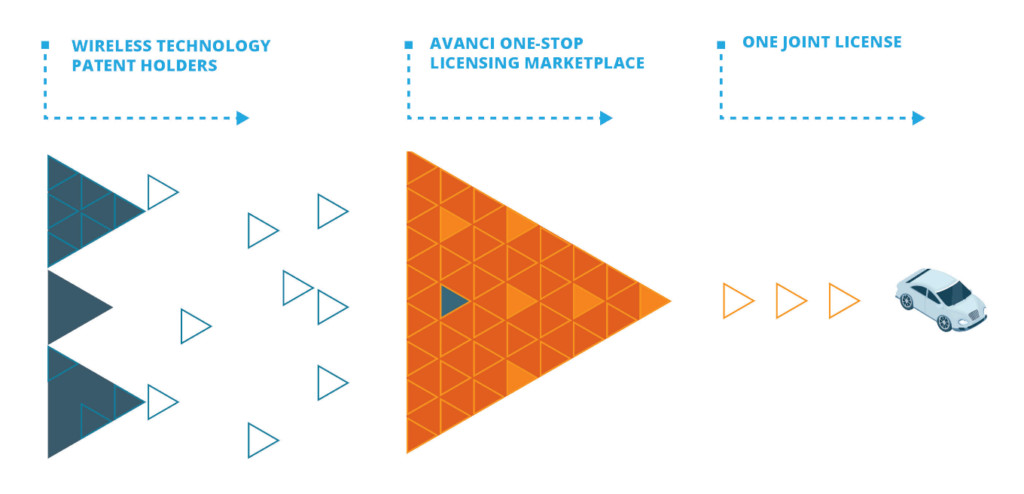

Avanci许可平台(http://avanci.com/)

由爱立信前首席知识产权官(CIPO)Kasim Alfalahi 所创立的Avanci物联网(Internet of Things,IoT)无线技术专利授权平台,确实掌握了V2X车联网这新兴应用市场的痛点。其独特的专利授权使用费制度,也为跨领域汽车制造商在面对通讯技术这个陌生产业的不确定性给予了妥善的解决方案。

Avanci的核心理念为加速连结(Accelerating connectivity),为达到将原本复杂的智权授权协议变得简单且透明化,让制造商能专注于做出最好的创新产品的目的;Avanci集合了Ericsson、Qualcomm、InterDigital、KPN、ZTE等无线通讯领域大厂,提供大多数授予专利和标准化的无线技术的专利授权组合,以一站式授权(one-stop)的方式来帮助公司更快速的创新,并以公平、合理和非歧视性的(FRAND)原则进行授权,目前已有知名大厂BMW、大众成为其主要被授权对象。

然而,目前存在争议的是许可费率的问题,在今年上半年,汽车供应商Continental起诉Avanci、诺基亚以及NPE Conversant和PanOptis,在2G/3G/4G技术许可方面违反反垄断法规,该诉讼在加利福尼亚州北区法院提起,现在可能成为物联网(IoT)时代,设备制造商如何获得许可的标志性案例。(https://www.iam-media.com/frandseps/continental-lawsuit-against-avanci-could-help-set-terms-licensing-iot)根据起诉书,Continental试图与Avanci以及专利权人谈判达成协议,但被拒绝,Avanci坚持认为它是为了处理给代工商(OEMs)的许可而设立,并不面向1级、2级或3级供应商。但是,Continental认为,仅给予OEM级别的许可,该平台却收取了过高的许可费或可称为“超级FRAND”(“supra-FRAND”)费率,这不能准确反映专利技术对整车的价值。业界也对某些观点存疑,例如是基于汽车的零部件而收费,还是基于整车来收费,收费模式是否要兼顾使用率及销量等。

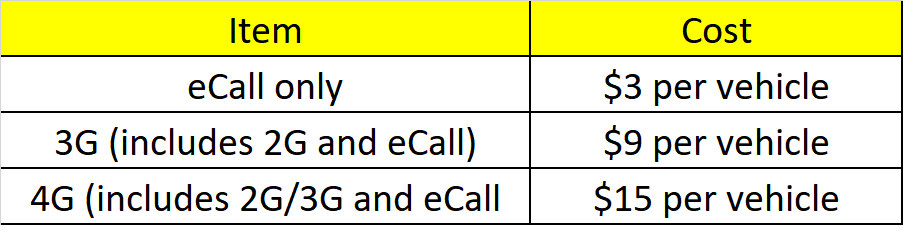

从笔者的分析中,Avanci许可策略采取了一种较为简单的策略,直接订出最简单且公平的专利授权固定费率:对于每一件产品建立起透明且统一的授权费,省去了通信领域专利授权金计算的麻烦;因为大部分的物联网产品难以计算其相关无线技术的价值,举例来说像冰箱、汽车等产品,因其主要用途与无线连接无关,不仅难以做出客观的计算标准,更难从产品的销售价格来估算其技术价值,直接简单的统一定价也有一定可取之处,但并不是唯一的许可方案。其许可方案如图25所示。

图25

图25

(http://avanci.com/wp-content/uploads/2017/01/2016-Avanci-WP-Final-_-Jan-24.pdf)

定价简化模式更为Avanci建立起透明度(transparency,)、统一授权费率(flat rate royalty calculations)、可预期的成本掌控(cost predictability)、因应价值差异化费率(differentiated rates based on the value)等四大关键优势。

对于被授权者汽车制造商而言,此种定价模式,能确保所有竞争对手在使用相同技术时支付相同的授权费;也能确实的从实际产品的单位数量,掌握其授权金的成本,不会发生预估错误的情形;最重要的是透过透明售价,能有效降低在利润上受冲击的风险。

Avanci说明其授权费率主要考量以下三点: 1)覆蓋率及机动性(Wide area connectivity and mobility) :广阔的无线连线范围及稳定不受移动影响的传输技术,将会决定产品的实用性,让其拥有更高的价值和更广泛的应用。

(2)使用频率(Frequency of use) :物联网产品会视其需求执行连线、传输等指令,不同产品所需执行指令的次数和频率也不同,而对应技术可执行指令频率将影响其应用范围。

(3)需求带宽(Required bandwidth):带宽系指信号具有的频带宽度,其所包含各种不同频率成分所占据的频率范围,也代表着单位时间内网络内所能传输的最高速率,物联网中的产品带宽的需求不同则需搭配相应的技术。

表3 : Avanci专利授权价格表 (资料来源: iam-Blog)

表3 : Avanci专利授权价格表 (资料来源: iam-Blog)

9.3

5G时代下的车联网专利许可

5G标准已经高度专利化,纳入这些技术势必给汽车制造商带来经济风险,例如行动通讯标准的标准必要专利(Standard Essential Patent, SEP),每年权利金可能就动辄高达上亿美元。目前,汽车产业的专利授权惯例是仅针对因为发明而获大幅改良的单一零件收取权利金,反观电信产业则是以整部装置的净售价为费基,而且费率通常达两位数,这对汽车制造商而言是难以想像的。

专利授权平台Avanci目前针对车厂使用4G专利一律采取15美元的固定费率, 但是随着5G时代的到来,未来的5G权利金是否由5G用于供应链的哪个部分而定?FRAND授权条件应该根据整部产品,还是最小可售单位决定?还有,如果汽车未来真的变成带轮子的智慧手机,权利金是否将爆增至手机产业的水准?如果授权人与被授权人无法对授权费率达成共识,汽车产业是否很快就会见到像手机产业那样惨烈的专利战?

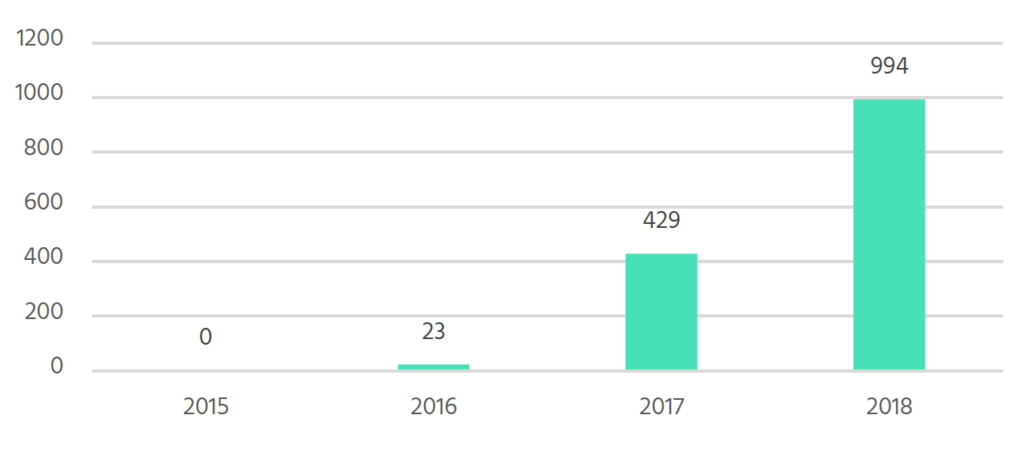

为了了解车辆相关5G专利的整体情势, 笔者查看了每年宣告的车用5G SEP家族数量,如图26所示,在2018年呈现爆发式增长。

图26

图26

图27(synergytek.com)

图27(synergytek.com)

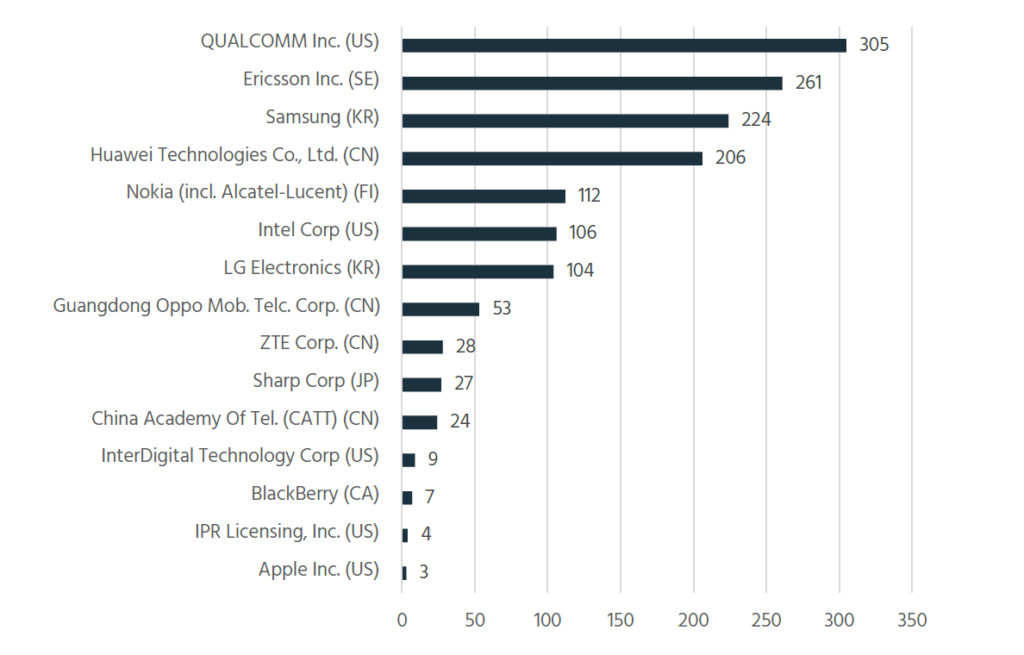

其中,宣告车用5G SEP专利家族的前15大专利权人,结果如图27所示。目前拥有最多5G SEP专利的企业,分别是美国的Qualcomm和Intel,中国的华为,韩国的Samsung和LG, 以及欧洲的Nokia和Ericsson。目前尚无任何一家汽车制造商或汽车供应商宣告SEP为5G规格。

10 结论

汽车联网是大方向大趋势,同时里面涉及到的专利问题也是方方面面,而传统的汽车厂商比较少考虑到陌生的通信领域的专利玩法,例如FRAND许可原则、SEP许可费基的问题,摆在汽车厂商面前的都是新领域的老玩法,汽车厂商要做的就是踏踏实实做技术,同时积极面对通信方面的专利纠纷,努力在汽车与通信领域的交叉口找到自己的定位,积极合作,积极探索。

以下是笔者对各车联网关联厂商的建议:

1. 做好专利的挖掘与布局,产生高价值专利:不仅要从自身研发方向出发,还要从产业视角,同业竞争者视角做专利的挖掘与布局,产生核心专利、重要专利、标准必要专利及杀手级专利;

2. 做好专利风险排查:车联网绝对是未来专利诉讼热点,做好产品上市前的IP风险管控,做好产品规划与规避设计,利用自身的高价值专利作为杠杆来撬动全球市场,才能在全球市场中稳步向前;

3. 做好高价值专利锤炼:做好专利价值维度评判,对核心专利、重要专利进行更多的资源协同与保障;

4. 做好专利运营:对优质专利资产进行货币化、资本化运营,通过主诉、License out、专利转让、专利联盟等方式来运用专利资产。

来源:IPRdaily中文网(iprdaily.cn)

免责声明:该文章仅代表原作者立场,不代表本网站立场